1 परिचय

बैंकों की तरह, गैर-बैंकिंग वित्तीय कंपनियां भी अर्थव्यवस्था में महत्वपूर्ण भूमिका निभाती हैं। एनबीएफसी ने वित्तीय क्षेत्र में विविधीकरण और प्रतिस्पर्धात्मकता बढ़ाने के लिए काम किया है। एनबीएफसी ने उन लोगों तक वित्तीय सेवाएं पहुंचाई हैं जिनके पास बैंक तक पहुंच नहीं है। भारतीय बाजारों में, आपको वित्तीय सेवाओं से संबंधित विभिन्न प्रकार के संस्थान मिलेंगे, चाहे वह वाणिज्यिक बैंक वित्तीय संस्थान हों या गैर-बैंकिंग वित्त कंपनियां। गैर-बैंकिंग वित्तीय संस्थान भारतीय वित्तीय प्रणाली का एक अनिवार्य घटक बन गए हैं, या यूं कहें कि उन्होंने इसे मजबूत करने में मदद की है।

भारत में एनबीएफसी को अक्सर ऋण और क्रेडिट सुविधाओं के आपूर्तिकर्ताओं के रूप में कार्य करते देखा जाता है, लेकिन धीरे-धीरे एनबीएफसी ने आज विभिन्न बैंकिंग कार्यों को करने के लिए अपने दायरे का विस्तार किया है। उदाहरण के लिए, जमा स्वीकार करता है, विभिन्न म्यूचुअल फंड संचालित करता है, और भी बहुत कुछ। एनबीएफसी भारतीय वित्तीय बाजार में बैंकों और अन्य वित्तीय संस्थानों के पूरक के रूप में कार्य करते हैं ।

आज इस ब्लॉग में हम गैर-बैंकिंग वित्तीय कंपनियों (एनबीएफसी), विभिन्न प्रकार की एनबीएफसी, उनके लाभ और एनबीएफसी बैंकों से कैसे भिन्न हैं, इस पर विस्तार से चर्चा करेंगे। तो इस ब्लॉग को पढ़ते रहिए क्योंकि आज आप बहुत कुछ नया सीखने वाले हैं।

2. भारत में NBFC क्या है?

NBFC का मतलब गैर-बैंकिंग वित्तीय कंपनी है। यह एक ऐसी कंपनी है जो विभिन्न प्रकार की वित्तीय सेवाएँ प्रदान करती है। गैर-बैंकिंग वित्तीय कंपनियों को भी RBI द्वारा पंजीकृत होना पड़ता है। बेशक, एनबीएफसी के पास कोई बैंकिंग लाइसेंस नहीं है, लेकिन वे बैंक की तरह विशेष बैंकिंग सेवाएं प्रदान करते हैं। एनबीएफसी आम तौर पर जनता से डिमांड डिपॉजिट स्वीकार करने से बचते हैं।

एनबीएफसी को गैर-बैंक वित्तीय संस्थान (एनबीएफआई) के रूप में भी जाना जाता है। इसे बैंकों का छाया बैंक भी कहा जाता है। पारंपरिक बैंकिंग प्रणाली के बाहर, भारत में एनबीएफसी ऋण और प्रतिभूति जारी करने, खुदरा क्षेत्र- आवास वित्त , किराया खरीद वित्त, विपणन, बिक्री बीमा, उपकरण पट्टा वित्त और निवेश में संलग्न होकर अपनी सेवाएं प्रदान करते हैं।

भारत में गैर-बैंकिंग वित्तीय कंपनियों को इस तरह से डिज़ाइन किया गया है कि वे न केवल बैंक से संबंधित वित्तीय सेवाएँ प्रदान करती हैं, बल्कि विभिन्न वित्तीय सेवाएँ भी प्रदान करती हैं जो बैंकों में नहीं देखी जाती हैं। भारत में, RBI भारतीय रिज़र्व बैंक अधिनियम, 1934 (3B) के तहत NBFC के संचालन की देखरेख करता है, और निर्देश भी जारी करता है। भारतीय कंपनी अधिनियम 1956 के तहत, एनबीएफसी पंजीकृत हैं।

भले ही एनबीएफसी बैंकों की तरह कार्य करते हैं, लेकिन वे वाणिज्यिक बैंकों से भिन्न होते हैं। बैंकिंग लाइसेंस न होने के बावजूद उनके काम का ढांचा इतना अच्छा है कि वे बैंकों जितनी तेजी से या बैंकों से भी तेज काम करते हैं। अमेरिका और यूरोप जैसे देश एनबीएफसी जैसे वित्तीय संस्थानों की संस्कृति लेकर आए। अमेरिका में एनबीएफसी जैसे वित्तीय संस्थानों को अमेरिकी गैर-बैंक वित्तीय कंपनियों और विदेशी गैर-बैंक वित्तीय कंपनियों में वर्गीकृत किया जाता है, जिनकी देखरेख अमेरिका के फेडरल रिजर्व बोर्ड द्वारा की जाती है। अगर इसे एक उदाहरण से समझने की कोशिश करें तो भारत में गैर-बैंकिंग वित्तीय कंपनी (एनबीएफसी) का महत्वपूर्ण उदाहरण है- एलआईसी हाउसिंग फाइनेंस लिमिटेड।

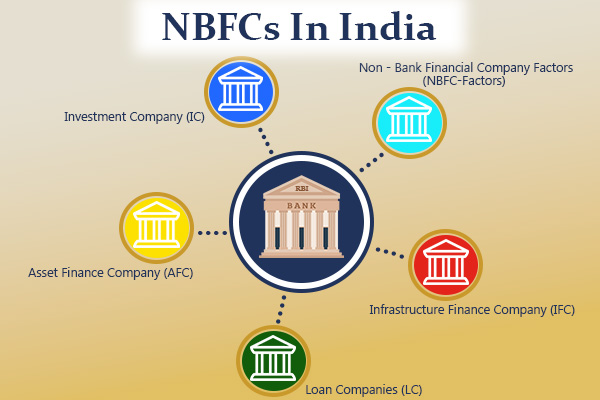

3. गैर-बैंकिंग वित्तीय कंपनियों (एनबीएफसी) के प्रकार?

गैर-बैंकिंग वित्तीय कंपनियां (एनबीएफसी) विभिन्न प्रकार की होती हैं:-

3.1 एसेट फाइनेंस कंपनी (एएफसी)

एक परिसंपत्ति वित्त कंपनी (एएफसी) में वे आर्थिक गतिविधियाँ शामिल होती हैं जो भौतिक संपत्तियों के वित्तपोषण में मदद करती हैं। भौतिक संपत्ति कई प्रकार की हो सकती है, जैसे जनरेटर सेट, अर्थ मूवर्स, ऑटोमोबाइल, मशीनें, सामग्री उपकरण आदि।

3.2 निवेश कंपनी (आईसी)

आम तौर पर, निवेश कंपनियां (आईसी) इक्विटी, शेयर, डिबेंचर आदि जैसी प्रतिभूतियां हासिल करने के लिए अपनी व्यावसायिक गतिविधियां चलाती हैं।

3.3 ऋण कंपनी (एलसी)

ऋण कंपनियों के अंतर्गत व्यवसाय या किसी गतिविधि के लिए ऋण या अग्रिम वित्त जैसी सेवाएँ प्रदान की जाती हैं।

3.4 इन्फ्रास्ट्रक्चर फाइनेंस कंपनी (आईएफसी)

किसी वित्तीय कंपनी को इंफ्रास्ट्रक्चर कंपनी के रूप में तभी वर्गीकृत किया जा सकता है जब उस कंपनी की कम से कम 75% संपत्ति इंफ्रास्ट्रक्चर ऋण में हो, कंपनी की क्रेडिट रेटिंग ‘ए’ में हो, कंपनी का शुद्ध फंड कम से कम 300 करोड़ हो साथ ही सीआरएआर अनुपात 15% है। इसलिए, केवल वही कंपनी इंफ्रास्ट्रक्चर फाइनेंस कंपनी (आईएफसी) के रूप में कार्य कर सकती है।

3.5 व्यवस्थित रूप से महत्वपूर्ण कोर निवेश कंपनी (सीआईसी-एनडी-एसआई)

इस प्रकार की NBFC कंपनी अक्सर अपना अधिकांश व्यवसाय कंपनी के शेयर और प्रतिभूतियों को प्राप्त करने में करती है। किसी वित्तीय कंपनी को CIC-ND-SI तभी माना जाएगा जब उस कंपनी की कुल संपत्ति का 90% कंपनियों की प्रतिभूतियों में निवेश किया गया हो, कुल संपत्ति का लगभग 60% इक्विटी शेयरों में निवेश किया गया हो, कुल संपत्ति का आकार कंपनी 100 करोड़ से अधिक की है और निवेश के अलावा अन्य गतिविधियों में शामिल नहीं है। अतः केवल उसी कंपनी को इस श्रेणी में वर्गीकृत किया जा सकता है।

3.6 इंफ्रास्ट्रक्चर डेट फंड गैर-बैंकिंग वित्तीय कंपनी (आईडीएफ-एनबीएफसी)

अक्सर ऐसी एनबीएफसी कंपनियां बुनियादी ढांचा परियोजनाओं के लिए दीर्घकालिक ऋण सुविधाएं प्रदान करती हैं, क्योंकि इन कंपनियों के पास अच्छा नकदी प्रवाह होता है। इन कंपनियों की न्यूनतम परिपक्वता अवधि 5 वर्ष होती है, जिसके लिए वे रुपये या डॉलर बांड के माध्यम से वित्तपोषण जारी करते हैं।

3.7 गैर-बैंकिंग वित्तीय कंपनी-सूक्ष्म वित्त संस्थान (एनबीएफसी-एमएफआई)

यह एनबीएफसी कंपनी गैर-जमा स्वीकार करती है, और इसकी 85% संपत्ति निम्नलिखित मानदंडों को पूरा करती है: –

- किसी व्यक्ति का कुल ऋण 1 लाख रुपये से अधिक नहीं होना चाहिए।

- इसके तहत अधिक ग्रामीण पृष्ठभूमि वाले लोगों को ऋण दिया जाता है जिनकी वार्षिक आय 1 लाख से अधिक नहीं होनी चाहिए। शहरी व्यक्तियों के लिए अधिकतम वार्षिक आय सीमा बढ़कर 1.6 लाख रुपये हो गयी।

- ऋण 1 चक्र में 50K और लगातार चक्र में 1 लाख से अधिक नहीं होना चाहिए।

- उधारकर्ता ऋण को साप्ताहिक, मासिक या द्विसाप्ताहिक किस्तों में चुका सकता है।

- ₹15,000 से अधिक के ऋण के लिए, पुनर्भुगतान अवधि 24 महीने से कम नहीं होनी चाहिए।

3.8 गैर-बैंकिंग वित्तीय कंपनी फैक्टर (एनबीएफसी फैक्टर)

इस प्रकार की एनबीएफसी कंपनियां वित्तीय व्यवसाय में आने के लिए फैक्टरिंग का उपयोग करती हैं। ऐसी कंपनियों की सकल आय का 50% से अधिक फैक्टरिंग से होना चाहिए और उनकी कुल संपत्ति का न्यूनतम 50% स्वयं फैक्टरिंग के माध्यम से होना चाहिए।

3.9 बंधक गारंटी कंपनी (एमजीसी)

बंधक गारंटी कंपनियां एनबीएफसी कंपनियां हैं जिनके पास ₹100 करोड़ का शुद्ध कोष है, और उनकी कुल संपत्ति आय का लगभग 90% बंधक गारंटी से आता है।

4. बैंकों और एनबीएफसी (बैंक बनाम एनबीएफसी) के बीच क्या अंतर है?

| किनारा | एनबीएफसी |

| भारत में, बैंक आरबीआई अधिनियम 1934 और बैंकिंग विनियमन अधिनियम 1949 के तहत सरकार या आरबीआई द्वारा नियंत्रित लाइसेंस प्राप्त वित्तीय संस्थान हैं। | दूसरी ओर, एनबीएफसी को आरबीआई अधिनियम 1934 और 2013 के तहत आरबीआई द्वारा लाइसेंस और विनियमित नहीं किया जाता है। |

| बैंक अपने ग्राहकों को विभिन्न सेवाएं प्रदान करता है, जैसे अग्रिम ऋण, क्रेडिट-डेबिट कार्ड सुविधाएं, चेक भुगतान, धन प्रेषण और गारंटी आदि। | जबकि एनबीएफसी अपने ग्राहकों को स्टॉक, बीमा सुविधाएं, बचत और निवेश योजना, म्यूचुअल फंड आदि जैसी सेवाएं प्रदान करने के लिए जाने जाते हैं। |

| भारत में बैंकों का प्राथमिक व्यवसाय जमा स्वीकार करना और आवश्यक ऋण देना है। | हालाँकि, एनबीएफसी जैसे वित्तीय संस्थान मुख्य रूप से प्रतिभूतिकरण के माध्यम से जमा प्राप्त करते हैं, जो बैंकों से भिन्न है। |

| बैंक में स्वीकार की गई जमाएं मांग पर चुकाई जाती हैं। | जबकि एनबीएफसी में ऐसी कोई सुविधा नहीं है. |

| बैंकों और एनबीएफसी के बीच बड़ा अंतर यह है कि बैंकों में केवल 74% तक विदेशी निवेश की अनुमति है। | जबकि एनबीएफसी जैसे संस्थानों को 100 फीसदी तक विदेशी निवेश की इजाजत है. |

| बैंकों के प्राथमिक कार्यों में भुगतान और निपटान चक्र शामिल हैं। | दूसरी ओर, एनबीएफसी में ऐसा कोई भुगतान या निपटान चक्र शामिल नहीं है। |

| क्या आप जानते हैं कि बैंकों को नकद आरक्षित अनुपात (सीआरआर) और वैधानिक तरलता अनुपात (एसएलआर) बनाए रखना अनिवार्य है? | जबकि एनबीएफसी में ऐसा अनुपात बनाए रखने की आवश्यकता नहीं होती है। |

| बैंक क्रेडिट गारंटी कॉर्पोरेशन (DICGC) के माध्यम से ऐसा प्रदान कर सकते हैं। | एनबीएफसी जमा बीमा सुविधाएं वहन नहीं कर सकतीं। |

| बैंक स्वयं ऋण बना सकते हैं। | एनबीएफसी को क्रेडिट बनाने की अनुमति नहीं है। |

| लोगों को बैंकों पर अधिक भरोसा है. ऐसा इसलिए है क्योंकि बैंक जमा, चेक, नकद निकासी और डेबिट भुगतान कार्ड जैसी सुविधाएं प्रदान करते हैं। अब लगभग सभी बैंकों में लेन-देन संबंधी प्रक्रिया के लिए ऑनलाइन भुगतान की सुविधा भी मौजूद है। | एनबीएफसी ऐसी सुविधा नहीं देते. |

5. एनबीएफसी के क्या फायदे हैं?

- एनबीएफसी का महत्वपूर्ण लाभ यह है कि एनबीएफसी बैंकों की तुलना में अधिक लाभदायक हैं। चूंकि इसकी लागत कम है, इसलिए यह ग्राहकों को कम ब्याज दरों पर ऋण प्रदान करता है। एनबीएफसी के ज्यादातर ग्राहक भी मानते हैं कि बैंकों की तुलना में यहां से लोन लेना ज्यादा आसान है. बैंकों से लोन लेने के लिए लंबी कागजी कार्रवाई और कड़े नियमों का सामना करना पड़ता है। एनबीएफसी सार्वजनिक और निजी दोनों क्षेत्रों को कम ब्याज दरों पर वित्त प्रदान करते हैं।

- एनबीएफसी पोर्टफोलियो और स्टॉक को अच्छे से शेयर करने में मदद करता है, जिससे धन प्रबंधन में मदद मिलती है।

- एनबीएफसी मुद्रा बाजार के विभिन्न उपकरणों में निवेश करता है।

- बैंकों की तुलना में एनबीएफसी में पंजीकरण करना बहुत आसान है।

- यह शिक्षा ऋण भी प्रदान करता है।

- एनबीएफसी में ऋण चुकाना काफी आसान है, क्योंकि इसमें कोई जुर्माना प्रावधान नहीं है।

- एनबीएफसी छोटे कर्जदारों पर उतना ही ध्यान देते हैं जितना बड़े कर्जदारों पर।

- एनबीएफसी की प्रक्रिया बैंक की तुलना में बहुत तेज होती है।

- एनबीएफसी रिटायरमेंट प्लानिंग में भी मदद करते हैं.

- हम सभी जानते हैं कि बिना अच्छी पृष्ठभूमि वाले लोगों को ऋण देने में बैंक कितने सख्त हैं। एनबीएफसी कर्ज देने के मामले में कोई भेदभाव नहीं करतीं। अगर आप पात्र हैं तो आपको लोन जल्दी मिल जाएगा.

6। निष्कर्ष

बैंक और एनबीएफआई दोनों भारतीय वित्तीय प्रणाली का एक प्रमुख और महत्वपूर्ण तत्व हैं। लोगों के बीच वित्त की मांग बढ़ रही है, और बैंकिंग प्रणाली अकेले इस बोझ को सहन नहीं कर सकती है। ऐसे में गैर-बैंक वित्तीय कंपनियों (एनबीएफसी) ने इस बोझ को काफी हद तक कम करने का काम किया है और लोगों को कर्ज और निवेश के विकल्प मुहैया कराए हैं. परिणामस्वरूप, एनबीएफसी ने बैंक पर निर्भरता कम कर दी है। भारत में एनबीएफसी या एनबीएफआई की लोकप्रियता बहुत तेजी से बढ़ रही है, और इन कंपनियों के पास भारत में बहुत गुंजाइश है। हालाँकि, बैंकिंग प्रणाली और एनबीएफसी की सीमाएँ हैं; याद रखें कि आपको किसी भी विकल्प के साथ आगे बढ़ना चाहिए।